Entel colocó bonos por US$ 1.000 millones en el mercado internacional

Los recursos recaudados con esta operación, la primera de este tipo que realiza la empresa, se destinarán en su totalidad al refinanciamiento de deuda.

- T+

- T-

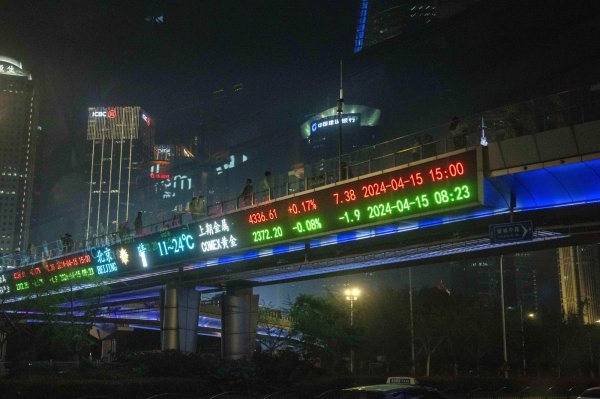

Como "exitosa" fue calificada la colocación de bonos en el mercado internacional por US$ 1.000 millones que realizó Entel, operación que se materializó esta tarde en Nueva York.

La colocación de bonos se realizó después de un road show internacional con potenciales inversionistas en Estados Unidos, Londres y América Latina.

Los bonos se colocaron en dólares, con un plazo de vencimiento promedio a 10 años y una tasa de colocación de 4,97%, que significó un spread de 2,45% por sobre el bono del tesoro equivalente a ese plazo.

Hubo una demanda de 4,5 veces el monto requerido por la empresa, con un precio indicativo inicial de 2,75% y la emisión fue clasificada en Baa2 por Moody's y BBB+ por S&P, con perspectiva estable.

Los asesores financieros y agentes colocadores fueron HSBC y Citi. Los recursos recaudados se destinarán en su totalidad al refinanciamiento de pasivos existentes.

El gerente de finanzas y control de gestión de Entel, Felipe Ureta, destacó el gran interés que mostraron los inversionistas durante las reuniones del road show, que se reflejó en el exitoso debut de la empresa en el mercado internacional de bonos.

"Estamos muy contentos por la confianza de los inversionistas, que nos permitió materializar exitosamente esta primera colocación internacional de bonos de Entel en momentos de alta volatilidad de estos mercados. La estrategia de negocios, la sólida posición financiera y la importante capacidad de generación de caja de la empresa, fueron factores relevantes para los inversionistas", indicó.

Agregó que el bono se colocó en un 57% aproximadamente entre inversionistas institucionales de EE.UU, 19% de Europa y 13% de Chile, entre otros.